割安な銘柄を探すときにPBRという割安さを測る指標がよく用いられますが、日本株の場合PBRが1未満の企業が異常に多すぎたために今年に入って東証が改善要求をする場面もありました。

PBRの大小だけで企業の価値が決まるわけではありませんが、今回は日本企業が割安株だらけの現状どんな弊害が出ているか考えていきます。

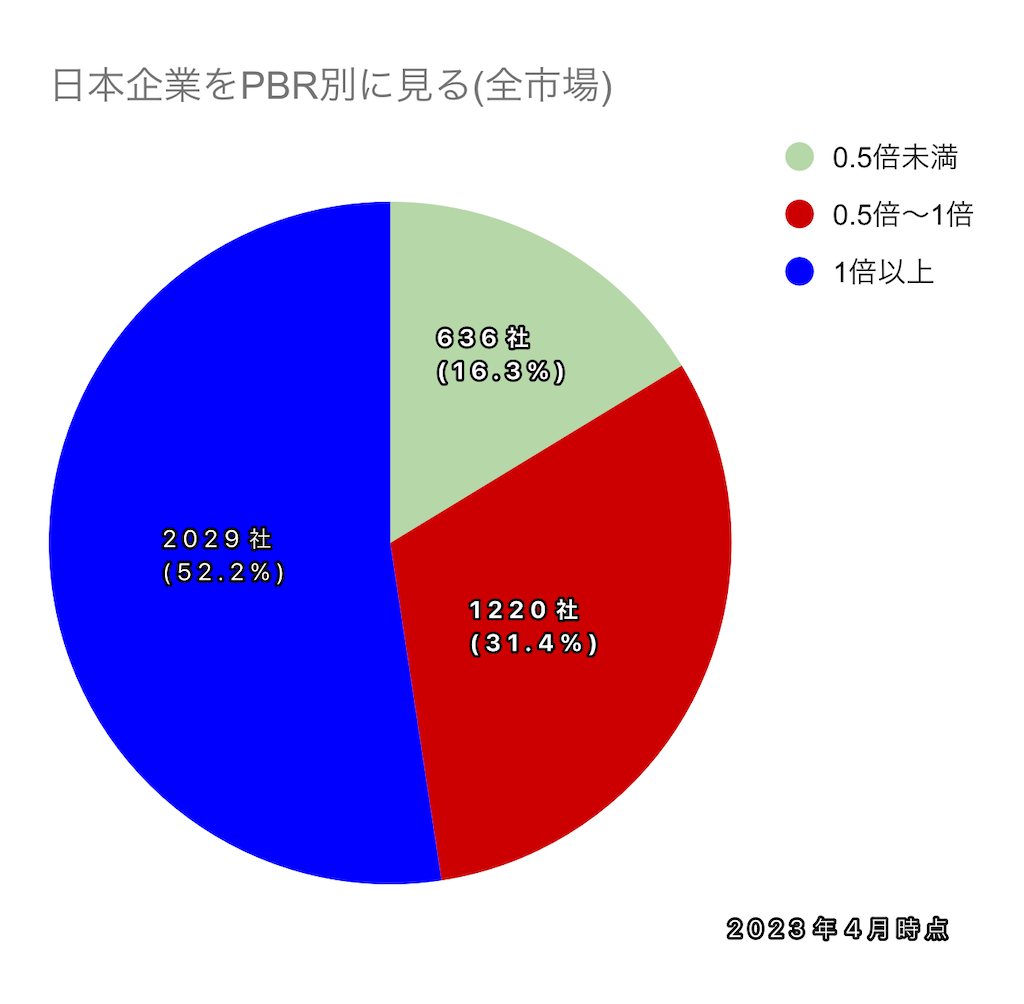

日本の企業をPBRを基準にみる

PBRは日本語で株価純資産倍率と呼び、株価が1株当たりの純資産の何倍まで買われているかを表しているかが分かる指標です。

新興企業など純資産が小さく成長を見込まれている株は純資産の数十倍も買われることもありますが、逆に大きな商社や銀行株など成熟企業は1倍を割り込む事も珍しくありません。

ここで問題になっている日本市場を見ると半数近くがPBR1倍未満の割安株となっていて、割安株が3%程度しかない米国のS&P500と比べても異常な割合だという事が分かります。

この日本企業が長年抱える問題には様々な理由があると思いますが、これによりどんな弊害が出るのでしょうか。

①非効率な経営に見える

企業は経営者と従業員の知恵により利益を伸ばして成長する事で投資家の期待を集める事ができますが、何年もPBRが1倍を割り込んでいると利益を上げる経営ができているか不安に見えます。

大企業病という言葉があるように組織が大きくなるにつれて新しいチャレンジができなくなるのかもしれませんが、変化を続ける社会を改革なしに乗り切るのは難しいものです。

②市場全体が停滞する

本来ならPBRが1倍を割り込んだ銘柄は割安株を狙うバリュー投資家が狙いをつけますが、彼らは割安さだけでなく将来性や過去の実績も細かく調べ上げ、企業の本来の価値と株価を比べます。

純資産より安く買えると言っても株価が永遠に上がらなければ配当しか旨みが無くなるので、この状況が続けばバリュー投資家も寄り付かない市場になるかもしれません。

③株主還元が不十分に見られる

日本は米国に比べて増配や自社株買いのような株主還元が十分に行われておらず、単純なリターンだけを見ると米国株に遅れをとっています。

企業が実績を積み重ね収益を上げていけば株価は自然に上がっていきますが、投資家が投資をしたいと思えるような方針を立てればより魅力的な企業になりそうですね。

まとめ

PBRが1倍を割り込んでいる事自体は悪くありませんが、その状態が長く続き市場が割安株で溢れているのは健全とは言えません。

日本企業も事業内容の改善や株主還元の方針を変え世界中の投資家から注目が集まる国になると良いですね。